Vadošais privātā kapitāla fonds Baltijas valstīs “INVL Baltic Sea Growth Fund” kopā ar sava portfeļa uzņēmumu “Eco Baltia”, lielāko vides resursu apsaimniekošanas un pārstrādes grupu Baltijā, noslēdzis darījumu par Polijas lielākā PVC logu un durvju profilu pārstrādātāja “Metal-Plast” 70% akciju iegādi.

Darījuma rezultātā “Eco Baltia” un “INVL Baltic Sea Growth Fund” pieder 70% “Metal Plast” akciju (attiecīgi 38,5% un 31,5%). Ģimenes fonds SIDN saglabā 30% uzņēmuma akciju. “INVL Baltic Sea Growth Fund” pieder 52,81% “Eco Baltia” akciju, savukārt 30,51% pieder Eiropas Rekonstrukcijas un attīstības bankai. Pārējās akcijas pieder Mārim Simanovičam.

“Metal-Plast” dibinātājs Sebastians Fedorovičs: “Šogad atzīmējam “Metal Plast” darbības trešo desmitgadi, kas ir ievērojams periods uzņēmuma attīstībā. Šo gadu laikā esam nostiprinājuši savas pozīcijas kā lielākais PVC logu un durvju profilu pārstrādātājs Polijā, ar mūsu produkciju un pakalpojumiem aptverot Čehiju, Vāciju, Ungāriju, Slovākiju, Austriju un citas valstis. Esam gatavi spert nākamos soļus uzņēmuma attīstībā starptautiskā mērogā, kur turpmāk virzīsimies ciešā partnerībā ar “Eco Baltia” un “INVL Baltic Sea Growth Fund”.”

Jānis Aizbalts, “Eco Baltia” Vides pakalpojumu sektora vadītājs: “Pēdējos gados “Eco Baltia” grupas attīstībā esam piedzīvojuši strauju lēcienu. Savu darbību esam paplašinājuši gan vietējā tirgū, gan Lietuvā, Čehijā un šobrīd arī Polijā. Grupas uzņēmumu biznesa portfeli līdz šim veido vides apsaimniekošanas pakalpojumi un plastmasas iepakojuma pārstrāde, kā arī kopš pērnā gada – PET šķiedru ražošana. Un esam gandarīti par iespēju turpmāk kopā ar “Metal Plast” sniegt savu pienesumu arī PVC materiālu pārstrādes jomā.”

“INVL Baltic Sea Growth Fund” partneris un “Eco Baltia” padomes priekšsēdētājs Vītauts Plunksnis [Vytautas Plunksnis] piebilda: ““Metal-Plast” ir apsveicams papildinājums un jau astotais ieguldījums “INVL Baltic Sea Growth Fund” portfelī. Aprites ekonomika joprojām ir viena no mūsu galvenajām stratēģiskajām nozarēm, tāpēc mēs priecājamies sadarboties ar vienu no mūsu līdz šim veiksmīgākajiem portfeļa uzņēmumiem “Eco Baltia” un Fedoroviča kungu, lai atvērtu jaunu lapu “Metal-Plast” attīstībā.”

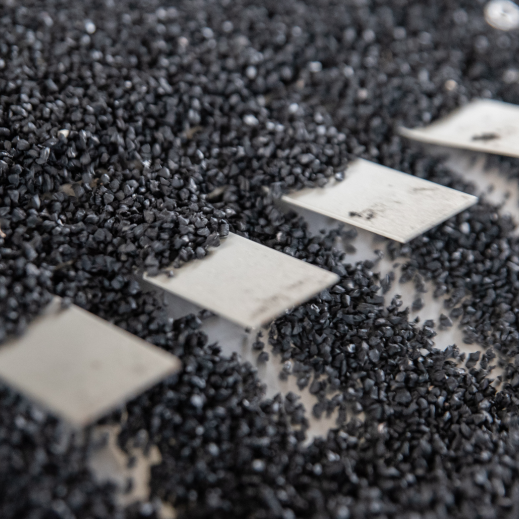

“Metal-Plast” gada apgrozījums ir aptuveni 34 miljoni eiro, un tajā strādā aptuveni 200 darbinieku. Uzņēmums atrodas Svebodzicē, Polijas Lejassilēzijas provincē. “Metal Plast” pašreizējā pārstrādes jauda ir 29 tūkstoši tonnu gadā, ko turpmāk plānots kāpināt 1,5 reizes – līdz 45 tūkstošiem tonnu gadā, tādējādi palielinot ieguldījumu aprites ekonomikā. Viena tonna pārstrādāta PVC ietaupa 2 tonnas CO2 emisiju, radot pozitīvu ietekmi uz Eiropas Savienības virzītajiem klimatneitralitātes mērķiem.

Uzņēmumu turpinās vadīt “Metal-Plast” pašreizējais izpilddirektors Gžegožs Jasinskis [Grzegorz Jasinski]. Viņš pauda: “Viena no galvenajām “Metal Plast” vērtībām ir nepārtraukta attīstība, kur šobrīd sākam jaunu posmu. Esam gandarīti, ka mūsu akcionāru lokam pievienojušies tik ietekmīgi tirgus dalībnieki ar plašu pieredzi atkritumu pilna cikla apritē starptautiskajā tirgū. Ciešā sadarbībā ar “Eco Baltia” un “INVL Baltic Sea Growth Fund” spēsim sasniegt vēl augstākus PVC logu un durvju rāmju pārstrādes mērķus, kam īpaši liela nozīme būs turpmākajos gados, kad atsevišķās Eiropas Savienības valstīs sagaidāms logu nomaiņas vilnis.”

“Metal Plast” iegādes darījumu finansēja “Commerzbank” grupas Polijas banka “mBank”.

Tomasz Niewola, Polijas bankas mBank Investīciju bankas vadītājs: “Gan no banku darbības, gan konsultēšanas perspektīvas mēs redzam pieaugošu reģionālā kapitāla ieplūdi – tostarp no Baltijas valstīm – Polijā, kas ir lielākā Centrālā un Austrumeiropas reģiona ekonomika. Šobrīd otrreizējo izejvielu pārstrādes un aprites ekonomikas segments ir viens no interesantākajiem gan no ilgtspējas, gan arī no uzņēmējdarbības pievilcības viedokļa”.

“Metal-Plast” īpašnieku konsultēja M&A konsultants mInvestment Banking S.A. (mBank grupas daļa) un advokātu birojs “Ożóg Tomczykowski”. “Eco Baltia” un “INVL Baltic Sea Growth Fund” konsultēja advokātu biroji “Wolf Theiss” un “Sorainen”, un “Deloitte”.

Vytautas Plunksnis

Vytautas Plunksnis  Deimantė Korsakaitė

Deimantė Korsakaitė  Alberto Atienza Güell

Alberto Atienza Güell  Jurgita Petrauskienė

Jurgita Petrauskienė  Gints Pucēns

Gints Pucēns  Algimantas Markauskas

Algimantas Markauskas  Māris Simanovičs

Māris Simanovičs  Santa Spūle

Santa Spūle  Sigita Namatēva

Sigita Namatēva  Sauļus Budrevičs

Sauļus Budrevičs