Baltijā lielākā un straujāk augošā vides resursu apsaimniekošanas uzņēmumu grupa AS “Eco Baltia” veiksmīgi realizējusi savu pirmo trīs gadu obligāciju izvietošanu 8 miljonu eiro vērtībā. Obligāciju publiskais piedāvājumus guva ievērojamu investoru interesi, pieprasījumam vairāk kā 3.5 reizes pārsniedzot maksimālo piedāvājuma apjomu. Obligāciju iegādes rīkojumi saņemti no vairāk nekā 250 kvalificētajiem un privātajiem investoriem Latvijā un Lietuvā.

“Veiksmīgā obligāciju izvietošana un ievērojamā investoru interese kalpo kā apliecinājums “Eco Baltia” stabilitātei un izaugsmei. Pieprasījums pēc “Eco Baltia” obligācijām vairāk kā 3.5 reizes pārsniedza piedāvājuma apjomu, kas parāda investoru pārliecību par kompāniju un tās izaugsmes potenciālu. Pateicamies ikvienam investoram par izrādīto uzticību. Tā ļauj mums vēl vairāk nostiprināt apziņu, ka kompānijas attīstībā esam uz pareizā ceļa un ar pārliecību varam turpināt iesākto, īstenojot stratēģiskos mērķus un radot ilgtermiņa vērtību visām ieinteresētajām pusēm,” uzsver Māris Simanovičs, “Eco Baltia” valdes priekšsēdētājs.

Obligāciju emisijā piesaistītie līdzekļi tiks izmantoti, lai finansētu “Eco Baltia” attīstības projektus, fokusējoties uz kompānijas attīstību un aprites ekonomikas veicināšanu Eiropas līmenī. Šobrīd uzņēmums izvērtē vairākus potenciālos jaunu uzņēmumu iegādes darījumus, kā arī tiek attīstīti vairāki kapitāla investīciju projekti darbības paplašināšanai.

“No investoriem piesaistītie līdzekļi tiks izmantoti uzņēmumu iegādes darījumiem. Vienlaikus tas sniedz iespēju uzņēmumam turpināt veiksmīgi uzsākto ceļu, stiprinot tās ieguldījumu aprites ekonomikas ieviešanā un īstenojot stratēģiski svarīgas iniciatīvas saka,” Vītauts Plunksnis (Vytautas Plunksnis), “INVL Baltic Sea Growth Fund” partneris un “Eco Baltia” padomes priekšsēdētājs.

Obligāciju kopējais pieprasījums izvietošanas perioda beigās sasniedza 28.49 miljonus eiro, vairāk kā 3.5 reizes pārsniedzot maksimālo plānoto emisijas apjomu. Obligāciju pirkšanas rīkojumu skaits, kvalitāte un dažādība ļāva “Eco Baltia” noteikt ikgadējo kupona izmaksas likmi 8% līmenī, kas bija zemākais piedāvājumā paredzētais līmenis. Obligāciju dzēšanas termiņš ir līdz trīs gadiem (2026.gada 17.februāris), bet emitentam ir tiesības tās dzēst pirms termiņa – pēc diviem gadiem. Vienas obligācijas nominālvērtība ir 1000 eiro, bet minimālā parakstīšanās summa vienam investoram bija 10 000 eiro.

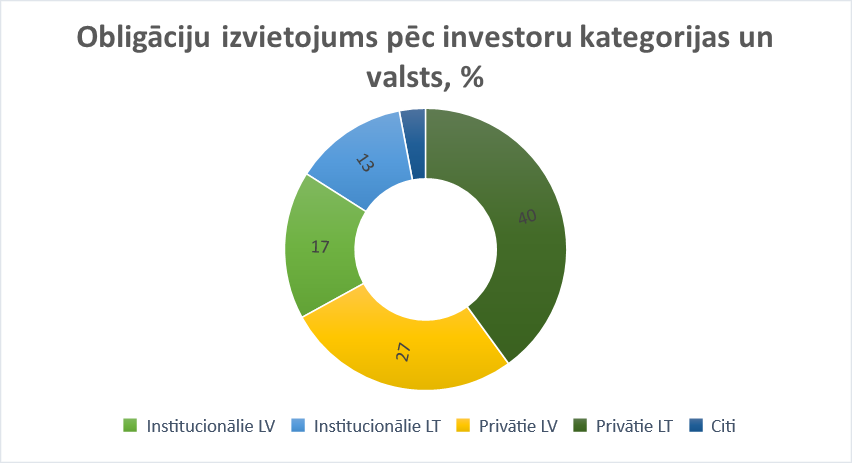

Investoru, kuri izteica minimālo iespējamo piedāvājumu 10 000 eiro vērtībā, piedāvājums tika apmierināts pilnībā, bet lielākie piedāvājumi tika apmierināti daļēji. “Eco Baltia” publiskajā piedāvājumā bija ļoti augsta privāto ieguldītāju interese, kuriem piešķirtas obligācijas 5.5 miljonu eiro (69%) apjomā, kamēr institucionālajiem investoriem – 2.5 miljoni eiro (31%). Visaktīvākie ieguldītāji bija no Latvijas un Lietuvas, kuru pirkšanas rīkojumu attiecība veido attiecīgi 54% un 45% no kopējā rīkojumu apjoma.

“Eco Baltia bija visi priekšnoteikumi, lai obligāciju emisija būtu veiksmīga un rezultētos augstā investoru pieprasījumā. Uzņēmuma pārliecinošs biznesa modelis, finanšu rādītāji un vērtības sasaucās ar investoru redzējumu un radīja ievērojamu interesi par piedāvājumu gan Latvijā, gan Lietuvā. Esam pateicīgi par iespēju būt daļai no šī darījuma, kā arī apsveicam “Eco Baltia”, mūsu ilgtermiņa klientu, ar veiksmīgu debiju Baltijas kapitāla tirgū,” uzsver Gints Belēvičs, “Luminor Bank” Finanšu tirgus klientu nodaļas vadītājs Baltijā.

Šā gada 8.februārī “Eco Baltia” iesniedza pieteikumu obligāciju iekļaušanai “Nasdaq Riga” alternatīvā tirgus “First North” Obligāciju sarakstā un 9.februārī tika sākta iekļaušanas procedūra.

“Eco Baltia” obligāciju emisijas procesa organizētāja bija viena no vadošajiem finanšu pakalpojumu sniedzējiem Baltijas valstīs – “Luminor banka”, sertificētais konsultants ir advokātu birojs “TGS Baltic”, savukārt obligacionāru pārstāvja lomu pilda zvērinātu advokātu birojs “Eversheds Sutherland Bitāns”.

Obligāciju publiskā piedāvājuma dokuments, izvietošanas galīgie noteikumi un plašāka informācija par “Eco Baltia” pieejama mājaslapā www.ecobaltia.lv sadaļā “Investoriem”.

Vytautas Plunksnis

Vytautas Plunksnis  Deimantė Korsakaitė

Deimantė Korsakaitė  Alberto Atienza Güell

Alberto Atienza Güell  Jurgita Petrauskienė

Jurgita Petrauskienė  Gints Pucēns

Gints Pucēns  Algimantas Markauskas

Algimantas Markauskas  Māris Simanovičs

Māris Simanovičs  Santa Spūle

Santa Spūle  Sigita Namatēva

Sigita Namatēva  Sauļus Budrevičs

Sauļus Budrevičs